এই অধ্যায় পাঠের মাধ্যমে শিক্ষার্থীরা ব্যাংক কর্তৃক গ্রাহককে প্রদত্ত বিভিন্ন রকম সেবা সম্পর্কে ধারণা লাভ করবে। তাছাড়া ব্যাংকের প্রতি গ্রাহক এবং গ্রাহকের প্রতি ব্যাংক প্রত্যেকের দায় দায়িত্ব সম্পর্কে কিছুটা জ্ঞান লাভ করতে পারবে। এই অধ্যায় পাঠে শিক্ষার্থীরা ব্যাংক হিসাবের গোপনীয়তা রক্ষা ছাড়াও চেক সম্পর্কে জানতে পারবে।

এই অধ্যায় পাঠ শেষে আমরা-

চুক্তির দলিল

লিখিত নোটিশ

আমানতকারীর লিখিত আদেশ

ব্যক্তিগত দলিল

I ও II

II ও III

I ও III

I, II ও III

দীর্ঘদিন যাবৎ চালানোর পর বিদেশে স্থায়ীভাবে গমনের উদ্দেশ্যে মিসেস সাদিয়া তার সকল প্রকার ব্যাংক লেনদেন বন্ধ করেন।

মি. সুমন তার একজন গ্রাহক থেকে একটি চেক পেয়ে তার ম্যানেজারকে দিয়ে ব্যাংকে উপস্থাপন করেন। কিন্তু ব্যাংক উক্ত চেকের টাকা প্রদান করতে অপারগতা প্রকাশ করেন। তাছাড়া ম্যানেজার মি. সুমনের ব্যাংক হিসাবের উদ্বৃত্ত জানতে চাইলে ব্যাংক অস্বীকৃতি জানান ।

খলিল সাহেব প্রাইম ব্যাংক থেকে বাড়ির বিপরীতে তিন বছর মেয়াদি একটি ঋণ নেন। কিন্তু ব্যবসায়ে লোকসানের কারণে তিনি সময়মতো ঋণ পরিশোধ করতে পারেননি।

জনাব সাহেব আলী একজন ব্যবসায়ী। তাঁর জনতা ব্যাংকে একটি হিসাব আছে। তিনি ব্যাংকের কাছ থেকে তাঁর বাড়ির বিপরীতে ৫। বছর মেয়াদি একটি ঋণ গ্রহণ করেন। কিন্তু ব্যবসায়ের লোকসানের কারণে তিনি সময়মতো ঋণ পরিশোধ করতে পারেন নি ।

জনাব রিমন ভুয়া কাগজপত্র দিয়ে 'K' ব্যাংক থেকে ১০ লক্ষ টাকা ঋণ গ্রহণ করেন। পরবর্তীতে ব্যাংক উক্ত প্রতারণার কথা জানতে পারে এবং রিমনের সাথে সম্পর্কের অবসান ঘটানোর সিদ্ধান্ত নেয়।

মি. রায়হান ব্যাংক হিসাব খুলেছেন। এ হিসাব খোলার মধ্য দিয়ে তার যেমন কিছু অধিকার সৃষ্টি হয়েছে তেমনি কিছু দায়িত্বও সৃষ্টি হয়েছে।

মি. মেহেদী ব্যাংক হিসাব খুলেছেন। এ হিসাব খোলার মধ্য দিয়ে তার যেমন কিছু অধিকার সৃষ্টি হয়েছে, তেমনি কিছু দায়িত্বও সৃষ্টি হয়েছে।

মি. মেহেদী ব্যাংক হিসাব খুলেছেন। এ হিসাব খোলার মধ্য দিয়ে তার যেমন কিছু অধিকার সৃষ্টি হয়েছে, তেমনি কিছু দায়িত্বও সৃষ্টি হয়েছে।

মি. রায়হান ব্যাংক হিসাব খুলেছেন। এ হিসাব খোলার মধ্য দিয়ে তার যেমন কিছু অধিকার সৃষ্টি হয়েছে তেমনি কিছু দায়িত্ব সৃষ্টি হয়েছে।

ব্যাংক ও গ্রাহকের সম্পর্ক বিশ্বাসের। শুধু বিশ্বাসভঙ্গ, নৈতিকতার বিপর্যয় ও আইনের পরিপন্ধি কোনোকিছু করলে এ সম্পর্কের পরিসমাপ্তি ঘটে। আরও অন্যান্য কারণে ব্যাংক ও গ্রাহকের সম্পর্কের অবসান ঘটতে পারে।

মিলন চেকের প্রাপক। সে চেক ভাঙাতে গেলে ব্যাংক চেকটি তার যেকোনো ব্যাংকের হিসাবে জমা দিতে বলে। অথচ টাকা তার দ্রুত প্রয়োজন ।

জনাব আমিনুল ইসলাম তার ছেলেকে একটি হস্তান্তরযোগ্য বিনিময় বিল দিয়ে ব্যাংকে পাঠালেন এবং তিনি তাকে নগদ অর্থ নিয়ে আসতে নির্দেশ দিলেন ।

মি. সজল BRAC ব্যাংকের ইস্যু করা ২ লাখ টাকার একটি দাগকাটা চেক নিয়ে সরাসরি টাকা উত্তোলন করতে গেলে ব্যাংক অর্থ প্রদান না করে তার হিাবে জমা করতে বললে তিনি অগ্রণী ব্যাংক কাওরান বাজার শাখায় তার হিসাবে জমা দিলেন ।

ইকরাম সাহেব স্বপরিবারে লন্ডন চলে যাবেন। তাই প্রাইম ব্যাংকরে তার নির্দেশনা সাপেক্ষে হিসাবের সম্পূর্ণ জের তার বন্ধু আশিকের হিসাবে স্থানান্তর করল।

করিম ওয়েস্ট ব্যাংক থেকে মিথ্যা হিসাব বিবরণীর মাধ্যমে ১০ কোটি ঋণ নেয়। পরবর্তীতে ব্যাংক এ প্রতারণার কথা জানতে পেরে তার সাথে সম্পর্কের অবসান ঘটায়

মামুনের ব্যাংকে হিসাব রয়েছে। তার প্রয়োজনে ব্যাংকে ঋণের জন্য আবেদন করে সে কিছু তথ্য সঠিক ও কিছু তথ্য অসত্য প্রদান করে। পরবর্তীতে ব্যাংক তার সাথে সম্পর্কের অবসান ঘটায়

ব্যাংক ও গ্রাহকের আস্থা ও বিশ্বাসই ব্যাংকিং ব্যবসায় মূলমন্ত্র, যা ব্যাংকিং ব্যবসায় ভিত্তিমূল। এই সম্পর্ক সততা, নিষ্ঠা ও বিশ্বাসের উপর নির্ভর করে তৈরি হয় এবং এই সম্পর্কের অবনতি ক্ষতিকর ব্যবসায়িক পরিণতি টেনে আনে।

ব্যাংকিং ব্যবসায়ে লিপ্ত ব্যক্তি, কর্পোরেশন অথবা কোম্পানিকে ব্যাংকার বলা হয়। তেমনি গ্রাহক বলতে ঐ ব্যক্তিকেই বুঝায়, যিনি ব্যাংকের যেকোনো ধরনের হিসাব অথবা অন্যান্য সেবার মাধ্যমে ঐ ব্যাংকের সাথে যুক্ত। ব্যাংক ব্যবসায়ে গ্রাহককে প্রদত্ত সেবা ও কার্যাবলিকে ভিত্তি করে ব্যাংক-গ্রাহক সম্পর্ক নিম্নলিখিত দৃষ্টিকোণ থেকে বিবেচনা করা যায়:

১) ডেটর ক্রেডিটর সম্পর্ক : ব্যাংক ও তার গ্রাহকের মধ্যে ডেটর-ক্রেডিটর সম্পর্ক (Debtor and Creditor Relation) বিদ্যমান। গ্রাহক যখন ব্যাংকের কাছে টাকা জমা দেয়, তখন ব্যাংক ডেটর এবং গ্রাহক ক্রেডিটর হয়, আবার বিপরীত সম্পর্ক বিরাজ করে, যখন ব্যাংকের কাছ থেকে গ্রাহক ঋণ নেয় ।

২) চুক্তিবদ্ধ সম্পর্ক : হিসাব খোলার মধ্য দিয়ে আইনগতভাবে ব্যাংক ও গ্রাহকের মধ্যে একটি চুক্তিবদ্ধ সম্পর্কের সৃষ্টি হয়। এতে করে দুই পক্ষেরই কিছু অধিকার ও দায়িত্ব সৃষ্টি হয়। এবং এই চুক্তির কারণে ব্যাংক তার আমানতকারীর জমাকৃত টাকা চাহিবামাত্র ফেরত দিতে বাধ্য।

৩) ব্যাংক গ্রাহকের অছি : ব্যাংক অনেক সময় তাদের গ্রাহকের সম্পত্তি যথা: স্বর্ণালংকার, দলিলপত্র ইত্যাদি সংরক্ষণের মাধ্যমে তাদের অছি হিসাবে কাজ করে থাকে। এটিও একটি আইনগত কিন্তু ভিন্ন ধরনের সম্পর্ক।

৪) বন্ধক দাতা-বন্ধক গ্রহীতা সম্পর্ক : গ্রাহকের সম্পত্তির বিপরীতে ব্যাংক বিভিন্ন প্রকার বন্ধকি ঋণ দিয়ে থাকে। এভাবে বন্ধক দাতা-বন্ধক গ্রহীতা সম্পর্কের সৃষ্টি হয়।

৫) ব্যাংক গ্রাহকের প্রতিনিধি (Agent) : গ্রাহকের পক্ষে দেনা পরিশোধ ও পাওনা আদায়ের মাধ্যমে ব্যাংক গ্রাহকের প্রতিনিধি হিসেবে কাজ করে থাকে।

ব্যাংকিং ব্যবসার মূলনীতি অনুযায়ী গ্রাহকের স্বার্থরক্ষা ব্যাংকের একটি অবশ্যই পালনীয় পবিত্র দায়িত্ব, বিষয়ে ব্যাংকের নিম্নরূপ দায়িত্ব আছে।

১) অর্থ ফেরত: সাধারণভাবে ব্যাংক গ্রাহকের টাকা 'চাহিবামাত্র' ফেরত দিতে বাধ্য থাকে। তবে এটা যথাযথ প্রক্রিয়ায় সম্পাদন হতে হবে। যেমন: চলতি ও সঞ্চয়ী হিসাবে যদি টাকা জমা থাকে তবে গ্রাহক চেক লিখে টাকা তুলতে পারে। এ ব্যাপারে ব্যাংকের অনুমতির প্রয়োজন নেই। তবে এ সংক্রান্ত কিছু বিধিনিষেধ গ্রাহককে মেনে চলতে হয়।

২) হিসাবে গোপনীয়তা : গ্রাহকের নির্দেশ, বাংলাদেশ ব্যাংকের নির্দেশ, আইনগত অনুমতি অথবা আদালতের নির্দেশ ছাড়া ব্যাংক গ্রাহকের হিসাব সম্পর্কিত তথ্য প্রকাশ করতে পারে না।

৩) আমানতকারীর নির্দেশ পালন : ব্যাংক তার মক্কেলের বা আমানতকারীর নির্দেশ অনুযায়ী আমানতের অর্থ ব্যবহার করে থাকে। যেমন: মক্কেল কোনো ব্যক্তি বা পক্ষকে অর্থ পরিশোধ করতে নির্দেশ দিলে ব্যাংক সেই অনুযায়ী পরিশোধ করে। একইভাবে মক্কেল যদি তৃতীয় কোনো পক্ষ হতে অর্থ, চেক বা বিল আদায় করার জন্য ব্যাংকের উপর আদেশ জারি করেন তখন ব্যাংক সেই নির্দেশ পালন করে।

৪) সুদের আদান-প্রদান ও সেবার ফি : ব্যাংক তার মক্কেলের প্রাপ্য সুদ স্বয়ংক্রিয়ভাবে তার হিসাবে জমা করে।

৫) সুবিধাজনকভাবে ঋণ পরিশোধের সুযোগ প্রদান : ঋণ পরিশোধের ক্ষেত্রে ব্যাংক ঋণগ্রহীতাকে যথাযথ সুবিচার করবে এবং ঋণ পরিশোধের জন্য উপযুক্ত সময় ও সুযোগ প্রদান করবে।

গ্রাহকের প্রতি যেমন ব্যাংকের দায়িত্ব আছে, তেমনি ব্যাংকের প্রতি গ্রাহকদের কিছু দায়িত্ব আছে। গ্রাহকের করণীয় নিম্নরূপ :

১) সততা : ব্যাংকের সাথে সম্পর্কের ক্ষেত্রে সততার পরিচয় দেয়া গ্রাহকের একটি পরম দায়িত্ব। হিসাব খোলা থেকে শুরু করে সর্বাবস্থায় সঠিক তথ্য প্রদান করা গ্রাহকের অবশ্য কর্তব্য।

২) ঋণ পরিশোধ : ব্যাংকের নিকট হতে গৃহীত ঋণ চুক্তি অনুযায়ী সময়মতো পরিশোধ করা মক্কেলের পবিত্র দায়িত্ব ও কর্তব্য। অর্থাৎ চুক্তি অনুযায়ী ঋণ পরিশোধ না হলে ব্যাংক বন্ধকি সম্পত্তি ক্রোক ও বিক্রি করে আইনের মাধ্যমে তার পাওনা উদ্ধার করতে পারে।

৩) সুদ আদায় : চলতি হিসাবে জমাতিরিক্ত উত্তোলন হলে ঋণগ্রহীতার ক্ষেত্রে ব্যাংক সুদ কেটে নেয় । ব্যাংক অন্যান্য সুবিধা বা সেবা দিলেও তার জন্য একটি যুক্তিসংগত সেবা ফি কেটে নেয়। চুক্তি অনুযায়ী ব্যাংকের ঋণের সুদ ও আসল প্রদান করাও গ্রাহকের দায়িত্ব।

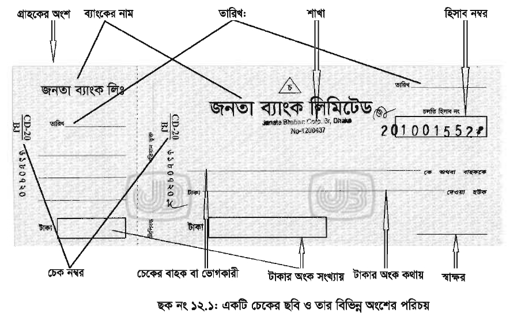

৪) মক্কেল চেক অংকনে সতর্কতা এবং নিয়ম কানুন মেনে চলবে। যেমন- সঠিক স্বাক্ষর হতে হবে, তারিখ সঠিক হতে হবে, চেকে লিখিত টাকা হিসাবে জমা থাকতে হবে ইত্যাদি। চেক বলতে আমানতকারী কর্তৃক ব্যাংকের উপর লিখিত আদেশ বুঝে থাকি।

১) বাহক চেক: ব্যাংক এক্ষেত্রে চেকের বাহককে নগদ অর্থ দিতে বাধ্য থাকে। অর্থাৎ যে ব্যাক্তি এ ধরনের চেক বহন করে ব্যাংকে উপস্থাপন করবে ব্যাংক তাকেই উক্ত চেকের অর্থ পরিশোধে বাধ্য থাকিবে।

২) হুকুম চেক : যে চেকের অর্থ ব্যাংক থেকে নির্দিষ্ট ব্যক্তি ব্যতীত অন্য কেউ উত্তোলন করতে পারে না এ ধরনের চেককে হুকুম চেক বলে। হুকুম চেকে সাধারণত নির্দিষ্ট কোন ব্যক্তির নাম উল্লেখ করা থাকে।

৩) দাগকাটা চেক: বাহক চেক বা হুকুম চেকের অর্থ প্রাপ্তির নিশ্চয়তা ও নিরাপত্তার জন্য যখন উক্ত চেকের বাম কোনের উপরিভাগে আড়াআড়িভাবে সমান্তরাল দুটি রেখা অঙ্কন করা হয় তাকে দাগকাটা চেক বলে। চেকের দাগ কাটা সমান্তরাল রেখার মধ্যে সাধারণত “প্রাপকের হিসেবে দেয়" (A/C Payee) অথবা “এন্ড কোং” লিখা থাকে। এ ধরনের চেকের অর্থ নগদে উত্তোলন না করে কোন হিসাবে জমা দিয়ে টাকা উত্তোলন করতে হয়।

ব্যাংক এবং গ্রাহকের সম্পর্ক বিশ্বাসের। শুধু বিশ্বাস ভঙ্গ, নৈতিকতার বিপর্যয় ও আইনের পরিপন্থী কোনো কিছু করলে এ সম্পর্কের পরিসমাপ্তি ঘটে। ব্যাংক এবং তার গ্রাহকের সম্পর্কের অবসান সম্ভাব্য আরো যে যে কারণে ঘটতে পারে, তা হচ্ছে-

১) দেউলিয়া ঘোষণা : গ্রাহক আদালত কৃতক দেউলিয়া ঘোষিত হলেই ব্যাংকের সাথে তার হিসাবের চুক্তি পরিসমাপ্তি ঘটে।

২) মক্কেল মানসিক ভারসাম্য হারালে : মানসিকভাবে অসুস্থ ব্যক্তির সাথে সুস্থভাবে লেনদেন পরিচালনা করা সম্ভব নয় এবং আইনানুগভাবে মানসিক ভারসাম্যহীন ব্যক্তি চুক্তি সম্পাদনের অধিকার রাখে না, সেক্ষেত্রে ব্যাংকের সাথে মক্কেলের সম্পর্কের সমাপ্তি ঘটে।

৩) গারনিশি অর্ডার জারি করা হলে : আদালত কর্তৃক মক্কেলের উপর কোনো গারনিশি অর্ডার জারি করা হলে উক্ত মক্কেলের হিসাব সাময়িক বা সম্পূর্ণভাবে বন্ধ করে দিতে ব্যাংক বাধ্য থাকে ।

৪) ব্যাংকের নিজস্ব সিদ্ধান্ত : মক্কেল যদি তার চুক্তি অনুযায়ী সততার নীতি মেনে না চলে বা প্রতারণার আশ্রয় নেয়, সেক্ষেত্রে ব্যাংক মক্কেলের সাথে সম্পর্ক ছিন্ন করতে পারে।

৫) মক্কেলের নিজস্ব সিদ্ধান্ত : মক্কেল যদি কোনো কারণে ব্যাংকের সাথে লেনদেন চালু না রাখার সিদ্ধান্ত গ্রহণ করে, সেক্ষেত্রে ব্যাংকার মক্কেলের সম্পর্কের পরিসমাপ্তি ঘটে।

৬) যুদ্ধজনিত কারণে শত্রুতা : যুদ্ধজনিত কারণে ব্যাংকার মক্কেল পরস্পর বিভক্ত অংশে অবস্থান করলে ব্যাংকার মক্কেলের সম্পর্ক নষ্ট হয়ে যায়।

৭) সম্পূর্ণ জের স্থানাস্তর : মক্কেল যদি তার হিসাবের সমুদয় জের অন্য কোনো ব্যক্তির হিসাবে স্থানান্তর করার জন্য ব্যাংকের উপর নির্দেশ জারি করে, তা হলে মক্কেলের হিসাব বন্ধ হয়ে যায় ও তাদের সম্পর্কের অবসান ঘটে।

৮) মৃত্যুজনিত কারণে : মক্কেলের মৃত্যু ঘটলে হিসাব বন্ধ হয়ে যায়। ফলে ব্যাংক মক্কেলের সম্পর্কের বিলুপ্তি হয় ।

৯) দীর্ঘকালীন লেনদেন চালু না রাখা : মক্কেল যদি তার হিসাবের লেনদেন দীর্ঘসময় চালু না রাখে, তাহলে ব্যাংক উক্ত মক্কেলের হিসাব বন্ধ করে দেয়।

Read more