ব্যবসায়ের লাভ ক্ষতি ও আর্থিক অবস্থা নির্ণয়ের পূর্বে লিপিবদ্ধকৃত হিসাবের নির্ভুলতা যাচাই করা একান্ত প্রয়োজন। গাণিতিক শুদ্ধতা যাচাই না করেই যদি আর্থিক বিবরণী প্রস্তুত করা হয়, তবে প্রস্তুতকৃত বিবরণী সঠিক তথ্য না-ও প্রকাশ করতে পারে। হিসাব সংরক্ষণে যে সকল ভুল হওয়ার আশঙ্কা থাকে, তা সতর্কতার সঙ্গে বিবেচনা করে খতিয়ানের উদ্বৃত্ত দ্বারা রেওয়ামিল প্রস্তুত করা হয়। খতিয়ানের ডেবিট উদ্বৃত্তসমূহের যোগফল ক্রেডিট উদ্বৃত্তসমূহের যোগফলের সমান হলে ধরে নেয়া হয় হিসাব গাণিতিকভাবে নির্ভুল হয়েছে। রেওয়ামিল প্রস্তুতের ফলে সহজেই ভুল উদ্ঘাটিত হয় এবং ভুল সংশোধনের প্রয়োজনীয় পদক্ষেপ গ্রহণ করা যায়।

এই অধ্যায় শেষে আমরা-

আকরাম তার প্রতিষ্ঠানের আর্থিক বিবরণী জানার জন্যে রেওয়ামিল তৈরি করেন। রেওয়ামিল তৈরি করার পর দেখা গেল যে, রেওয়ামিলের দু'পাশে গরমিল। তাৎক্ষণিকভাবে কোনো ভুলও খুঁজে পাওয়া যায় নি। পরবর্তীতে তিনি অনিশ্চিত হিসাব এবং সংশোধনী দাখিলা প্রদানের সিদ্ধান্ত নেন।

আসবাবপত্র ৩,০০০ টাকা, পরোক্ষ খরচ ৩,৫০০ টাকা, আন্তঃপরিবহন ২,০০০ টাকা, বহিঃপরিবহন ১,০০০ টাকা, বিক্রয় ১০,০০০ টাকা।

খতিয়ানের হিসাবগুলোর গাণিতিক নির্ভুলতা যাচাই করার জন্য কোনো নির্দিষ্ট দিনে একখানা পৃথক খাতায় বা কাগজে সকল হিসাবের উদ্বৃত্তগুলোকে ডেবিট ও ক্রেডিট এই দুই ভাগে বিভক্ত করে যে বিবরণী প্রস্তুত করা হয়, তাকেই রেওয়ামিল বলে। রেওয়ামিলের ডেবিট দিকের যোগফল ক্রেডিট দিকের যোগফলের সমান হলে সাধারণত ধরে নেওয়া হয় যে, খতিয়ানে কোনো গাণিতিক ভুল নেই। অপর পক্ষে দুই দিকের যোগফল সমান না হলে বুঝতে হবে দু তরফা দাখিলা অনুসারে হিসাব সংরক্ষণে কোন ভুল-ত্রুটি আছে।

উদ্দেশ্য :

রেওয়ামিলের উদ্দেশ্যসমূহ নিম্নরূপ :

১। জাবেদা ও খতিয়ানে লেনদেনগুলো সাঠিকভাবে লিপিবদ্ধ করা হয়েছে কি না তা যাচাই করা রেওয়ামিলের একটি মূখ্য উদ্দেশ্য।

২। আর্থিক বিবরণী তথা বিশদ আয় বিবরণী ও আর্থিক অবস্থার বিবরণী প্রস্তুত সহজতর করা ।

৩। জাবেদা ও খতিয়ানে কোন ভুল-ত্রুটি থাকলে তা উদঘাটন ও সংশোধন করা।

৪। দুতরফা দাখিলা পদ্ধতি মোতাবেক জাবেদা ও খতিয়ানে লেনদেন লিপিবদ্ধ হয়েছে কি না তা নিশ্চিত হওয়ার জন্য রেওয়ামিল প্রস্তুত করা হয়।

৫। খতিয়ানের সকল জের এক সাথে থাকে বলে আর্থিক বিবরণী প্রস্তুতে সময় ও শ্রমের অপচয় রোধ হয় ।

৬। রেওয়ামিলের সাহায্যে কারবারের আর্থিক অবস্থা সম্পর্কে ধারণা পাওয়া যায়।

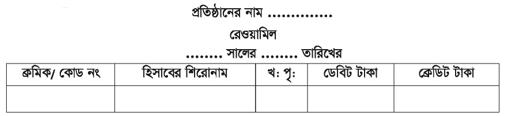

যেহেতু রেওয়ামিল হিসাবের কোন অংশ নয়, সেহেতু রেওয়ামিলের কোন স্বীকৃত ছক নেই। তাছাড়া IASC (International Accounting Standard Committee) কোনো সুনির্দিষ্ট ছক প্রদান করেনি। উল্লিখিত ছকটিকেই বহুলভাবে ব্যবহার করা হয়।

১। ক্রমিক/কোড নং : যদি হিসাবের কোনো কোড নং থাকে, তবে হিসাবের বিপরীতে সেই কোড নং, হিসাবের কোড নং না থাকলে ধারাবাকিভাবে ক্রমিক নং বসাতে হয়। যেমন- ১, ২, ৩ ইত্যাদি।

২। হিসাবের শিরোনাম: খতিয়ান থেকে যে সমস্ত হিসাবের উদ্বৃত্ত আনা হয়, সেগুলোর শিরোনাম বসাতে হয়। যেমন- মূলধন হিসাব, আসবাবপত্র হিসাব, বেতন হিসাব ইত্যাদি।

৩। খতিয়ান পৃষ্ঠা: খতিয়ানের যে পৃষ্ঠা হতে হিসাবের উদ্বৃত্ত রেওয়ামিলে স্থানান্তর করা হয়েছে, এই ঘরে সেই পৃষ্ঠা নং লিখতে হয়। ফলে ভুল-ত্রুটি হলে খুব সহজেই উদ্ঘাটন করা যায়।

৪। ডেবিট টাকা: খতিয়ানের বিভিন্ন হিসাবের ডেবিট উদ্বৃত্তগুলোর টাকার পরিমাণ এ ঘরে লিখতে হয়।

৫। ক্রেডিট টাকা : খতিয়ানের বিভিন্ন হিসাবের ক্রেডিট উদ্বৃত্তগুলোর টাকার পরিমাণ এ ঘরে লিখতে হয়।

লেনদেন চিহ্নিত করার পর প্রাথমিকভাবে সেগুলোকে জাবেদায় তারিখের ক্রমানুসারে লিপিবদ্ধ করা হয়। পরবর্তীতে প্রত্যেকটি হিসাবের আলাদা আলাদা শিরোনামের মাধ্যমে পাকাপাকিভাবে খতিয়ানে স্থানান্তর করে উদ্বৃত্ত নির্ণয় করা হয়। জাবেদা না করেও সরাসরি হিসাবগুলোকে খতিয়ানে স্থানান্তরের মাধ্যমে উদ্বৃত্ত নির্ণয় করা যায়। খতিয়ানের সকল হিসাবের উদ্বৃত্ত নির্ণয় করার পর ডেবিট উদ্বৃত্তগুলোকে ডেবিট দিকে এবং ক্রেডিট উদ্বৃত্ত গুলোকে ক্রেডিট দিকে একটি আলাদা কাগজে বা খাতায় লিপিবদ্ধ করে রেওয়ামিল প্রস্তুত করা হয়।

রেওয়ামিল তৈরির মূল উদ্দেশ্য হচ্ছে হিসাবের গাণিতিক শুদ্ধতা যাচাই করা। সে লক্ষ্যেই প্রতিটি উদ্বৃত্ত যাতে করে সঠিকভাবে রেওয়ামিলে অন্তর্ভুক্ত হয়, তার জন্য রেওয়ামিল প্রস্তুতের পূর্বে বিশেষ সতর্কতা এবং কিছু বিষয় বিবেচনা করে রেওয়ামিল প্রস্তুত করা হয়। ব্যবসায়ের স্বার্থেই রেওয়ামিল প্রস্তুত করার পূর্বে নিম্নলিখিত বিষয়গুলো বিবেচনা করতে হয়।

১। মজুদ পণ্য লিপিবদ্ধকরণে সতর্কতা অবলম্বন করতে হয়। প্রারম্ভিক মজুদ পণ্যের মূল্যকে রেওয়ামিল প্রস্তুতের তারিখে ব্যয় বা খরচরূপে গণ্য করে রেওয়ামিলের ডেবিট কলামে দেখাতে হবে কিন্তু সমাপনী মজুদপণ্যের মূল্যকে রেওয়ামিলে অন্তর্ভুক্ত করা যাবে না কারণ সমাপনী মজুদ পণ্য খতিয়ানের উদ্বৃত্ত নয় এমনকি সমাপনী মজুদ পণ্যের মূল্য প্রারম্ভিক মজুদ পণ্য এবং ক্রয়ক্রীত পণ্যের অংশ বিশেষ ।

২। যখন “সমন্বিত ক্রয়” অথবা “বিক্রীত পণ্যের ব্যয়” রেওয়ামিলে অন্তর্ভুক্ত হয়, তখন প্রারম্ভিক মজুদ পণ্যকে রেওয়ামিলে অন্তর্ভুক্ত না করে সমাপনী মজুদ পণ্যকে রেওয়ামিলের ডেবিট কলামে সম্পদ হিসাবে দেখাতে হবে। কারণ, সমন্বিত ক্রয় = প্রারম্ভিক মজুদপণ্য + নিট ক্রয় – সমাপনী মজুদপণ্য।

৩। মনিহারি মজুদের ক্ষেত্রে প্রারম্ভিক মনিহারি মজুদকে ব্যয় হিসাবে রেওয়ামিলের ডেবিটে দেখাতে হবে কিন্তু সমাপনী মনিহারি অন্তর্ভুক্ত হবে না ।

৪। হাতে নগদ, ব্যাংক জমা, দেনাদার, পাওনাদার প্রভৃতি চলতি সম্পদ ও চলতি দায়ের প্রারম্ভিক উদ্বৃত্ত রেওয়ামিলে আসবে না কারণ এগুলো সংশ্লিষ্ট হিসাবের সমাপনী উদ্বৃত্তের সাথে সমন্বিত থাকে।

৫। সম্পদের বিপরীতে সৃষ্ট সঞ্চিতি যেমন : কুঋণ সঞ্চিতি বা সন্দেহজনক পাওনা সঞ্চিতি, দেনাদার বাট্টা সঞ্চিতি বা প্রদেয় বাট্টা সঞ্চিতি ও প্রাপ্য বিলের বাট্টা সঞ্চিতি রেওয়ামিলে ক্রেডিট হবে।

৬। দায়ের বিপরীতে সৃষ্ট সঞ্চিতি যেমন: পাওনাদারের বাট্টা সঞ্চিতি বা প্রাপ্য বাট্টা সঞ্চিতি বা পাওনা বাট্টা সঞ্চিতি ও প্রদেয় বিলের বাট্টা সঞ্চিতি হিসাববিজ্ঞানের ‘রক্ষণশীলতার প্রথা' অনুযায়ী দায়ের বিপরীতে সঞ্চিতি ধার্য অনুচিত। যদি হিসাবের বইতে ধার্যকৃত অবস্থায় পাওয়া যায় তবে রেওয়ামিলের ডেবিট কলামে লেখা যেতে পারে। দায়ের বিপরীতে সঞ্চিতি ধার্য পরিহার করাই উত্তম।

৭। কতিপয় হিসাবের সাথে প্রদত্ত না প্রাপ্ত উল্লেখ থাকে না, সেক্ষেত্রে উক্ত হিসাব গুলোকে প্রদত্ত ধরে রেওয়ামিলের ডেবিট দিকে লিখতে হবে। যেমন – ভাড়া, বাট্টা, কমিশন, সুদ ইত্যাদি।

৮। বিক্রয় খাতিয়ানের উদ্বৃত্তকে দেনাদার হিসাব ধরে ডেবিট করতে হবে।

৯। ক্রয় খতিয়ানের উদ্বৃত্তকে পাওনাদার হিসাব ধরে ক্রেডিট করতে হবে।

১০। সম্ভাব্য দায় ও সম্ভাব্য সম্পদ রেওয়ামিলের ভিতরে আসবে না, কারণ এগুলো নিশ্চিত দায় বা সম্পদ নয় সম্ভাব্য দায় ও সম্পদকে পাদটীকা হিসাবে রেওয়ামিলের নিচে উল্লেখ করা যেতে পারে।

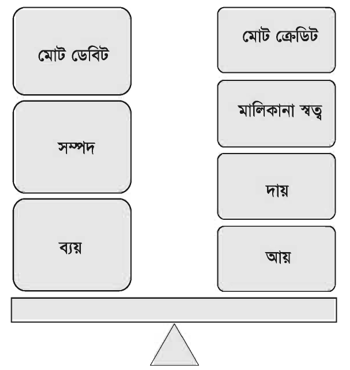

| খতিয়ানের ডেবিট উদ্বৃত্ত যা রেওয়ামিলের ডেবিট দিকে বসবে |

খতিয়ানের ক্রেডিট উদ্বৃত্ত যা রেওয়ামিলের ক্রেডিট দিকে বসবে |

| ক) যাবতীয় সম্পদসমূহ: ভূমি, দালানকোঠা, ইজারা সম্পদ, আসবাবপত্র, যন্ত্রপাতি, বিনিয়োগ, দেনাদার হিসাব, প্রাপ্য নোট, নগদ, সুনাম ইত্যাদি। | যাবতীয় দায়সমূহ: পাওনাদার হিসাব, প্রদেয় নোট, ব্যাংক জমাতিরিক্ত ঋণ ইত্যাদি। |

| খ) যাবতীয় খরচ/ ব্যয়সমূহ: ক্রয়, প্রারম্ভিক মজুদ, মজুরী, বেতন, বিজ্ঞাপন, ভাড়া, কমিশন, মেরামত, অফিস খরচ, অবচয়, কুঋণ, বাট্টা ইত্যাদি । | যাবতীয় আয়/ লাভসমূহ : বিক্রয়, প্রাপ্ত সুদ, প্রাপ্ত বাট্টা, উপভাড়া, বিনিয়োগের সুদ, ব্যাংক জমার সুদ ইত্যাদি। |

| গ) অগ্রিম খরচ: অগ্রিম প্রদত্ত বেতন, ভাড়া, মজুরি ইত্যাদি অগ্রিম অর্থ প্রদান এক ধরনের সম্পদ, কারণ এর দ্বারা ভবিষ্যতে সুবিধা পাওয়া যাবে । | অনুপার্জিত আয়: অগ্রিম ভাড়া প্রাপ্তি, অগ্রিম পরামর্শ ফি প্রাপ্তি অগ্রিম অর্থ গ্রহণ এক ধরনের দায়, কারণ এ জন্য ভবিষ্যতে সেবা প্রদান করতে হবে। |

| ঘ) প্রাপ্য আয়সমূহ : বিনিয়োগের প্রাপ্য সুদ, প্রাপ্য কমিশন, প্রাপ্য ভাড়া কারণ ভবিষ্যতে এ টাকা পাওয়া যাবে বলে এগুলো সম্পদ ধরা হয় । |

মুনাফা দ্বারা সৃষ্ট সঞ্চিতি : কুঋণ সঞ্চিতি, দেনাদার বাট্টা সঞ্চিতি, সাধারণ সঞ্চিতি ইত্যাদি। |

| ঙ) বিক্রয় ফেরত, উত্তোলন, প্রদত্ত ঋণ ইত্যাদি । | ক্রয় ফেরত, মূলধন । |

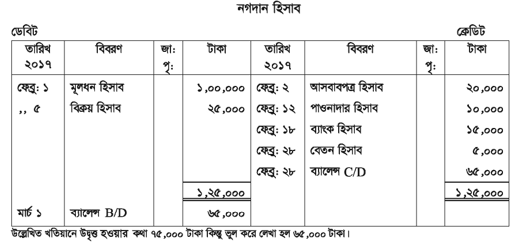

সকল ধরনের সতর্কতামূলক ব্যবস্থা নেওয়ার পরও অনিচ্ছাকৃতভাবে কিছু ভুল ঘটে যেতে পারে যে সমস্ত ভুলের কারণে রেওয়ামিল অমিল হয়। সে সমস্ত ভুলগুলো খুব সহজেই খুজে বের করে রেওয়ামিল সংশোধন করা যায়। ধরা পড়া ভুলগুলো হচ্ছে নিম্নরূপ :

জাবেদা থেকে খতিয়ানে স্থানান্তরের সময় কোনো একটি হিসাব বাদ পড়ে গেলে অথবা শুধু একটি পক্ষ হিসাব ভুক্ত করলে অথবা খতিয়ানের উদ্বৃত্ত রেওয়ামিলে স্থানান্তর না করা হলে। যেমন: রহিম ব্রাদার্সকে ৫,০০০ টাকা নগদ প্রদান ।

জাবেদা : রহিম ব্রাদার্স হি:- -ডেবিট ৫,০০০ টাকা

নগদান হি: - -ক্রেডিট ৫,০০০ টাকা

এই লেনদেনের জন্য খতিয়ানে যদি শুধু রহিম ব্রাদার্স হি: উঠানো হলো বা নগদ স্থানান্তর হলো অথবা রহিম ব্রাদার্স হিসাবের উদ্বৃত্ত রেওয়ামিলে অন্তর্ভুক্ত হলো না ।

জাবেদা থেকে খতিয়ানে স্থানান্তরের সময় যদি এক হিসাবের ডেবিট অন্য হিসাবের ক্রেডিট দিকে অথবা ক্রেডিট হিসাবকে ডেবিট দিকে লেখা হয় অথবা খতিয়ানে দু বার লেখা হয় । যেমন :

জাবেদা : রহিম ব্রাদার্স হি:-------ডেবিট ৫,০০০ টাকা

নগদান হি:-------ক্রেডিট ৫,০০০ টাকা

এখানে রহিম ব্রাদার্স হি: ডেবিটকে যদি খতিয়ানে ক্রেডিট দিকে লিখা হয় এবং নগদান হিসাবও ক্রেডিট করা হয় অথবা নগদান হিসাব ক্রেডিটকে যদি ডেবিট দিকে লেখা হয় এবং রহিম ব্রাদার্স হিসাবও ডেবিট করা হয় । তাহলে এরকম ভুলকে লেখার ভুল বলা হবে।

জাবেদা থেকে খতিয়ানে স্থানান্তরের সময় যদি সমপরিমাণ টাকা দিয়ে ডেবিট ক্রেডিট না করা হয় বা জাবেদা করার সময় যদি ভুলবশত কম বা বেশি অঙ্কে লেখা হয়। যেমন— বেতন পরিশোধ ২,০০০ টাকা

জাবেদা : বেতন হি:---------ডেবিট ২,০০০ টাকা

নগদান হি:--------ক্রেডিট ২,০০০ টাকা

অথবা খতিয়ানে বেতন লেখা হলো – ২০,০০০ টাকা নগদ লেখা হলো – ২,০০০ টাকা

জাবেদা থেকে খতিয়ানে স্থানান্তরের পর যখন দুই পার্শ্বের যোগফলের মাধ্যমে উদ্বৃত্ত নির্ণয় করা হয়, তখন ভুল হলে। যেমন-

যদি খতিয়ানের উদ্বৃত্ত রেওয়ামিলে স্থানান্তরের সময় ভুল করে ডেবিট উদ্বৃত্তকে রেওয়ামিলের ক্রেডিট দিকে এবং ক্রেডিট উদ্বৃত্তকে ডেবিট দিকে লেখা হয় অথবা ভুল অঙ্কে রেওয়ামিলে স্থানান্তর করা হয়।

খতিয়ানের সকল উদ্বৃত্ত সঠিকভাবে রেওয়ামিলে স্থানান্তর করার পর যদি ডেবিট দিকের যোগফল ও ক্রেডিট দিকের যোগফল নির্ণয়ে ভুল হয় ।

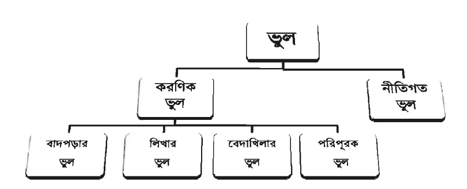

রেওয়ামিলের উভয় দিক মিলে যাওয়ার অর্থ এই নয় যে হিসাব শতভাগ নির্ভুল সাধারণত রেওয়ামিল মিলে গেলে ধরে নেওয়া হয় যে হিসাবের গাণিতিক শুদ্ধতা ঠিক আছে। কিন্তু হিসাবের মধ্যে এমন কিছু ভুল থেকে যায়, যেগুলো রেওয়ামিলের মাধ্যমে ধরা পড়ে না। এগুলোকে রেওয়ামিলের অসুবিধা বা সীমাবদ্ধতা বলে। এই ধরনের ভুলকে প্রধানত দুইভাগে ভাগ করা যায় ৷ নিচে ভুলের প্রকারভেদের বর্ণনা করা হলো:

ক) বাদ পড়ার ভুল : লেনদেন সংঘটিত হওয়ার পর তা ভুলে প্রাথমিক হিসাবের বইয়ে লিখা না হলে খতিয়ানের কোনো হিসাবেই লিপিবদ্ধ হবে না। আবার লেনদেন প্রাথমিক বইয়ে লিপিবদ্ধ হলেও তা খতিয়ানের কোনো দিকেই তথা ডেবিট বা ক্রেডিট কোথাও লিপিবদ্ধ করা হলো না। এই জাতীয় ভুলকেই বাদ পড়ার ভুল বলা হয়। এই ধরনের ভুলের কারণে রেওয়ামিলের উভয় দিকে কম টাকা লিখা হবে, ফলে রেওয়ামিল মিলে যাবে কিন্তু ভুল থেকে যাবে। যেমন:- সীমান্ত ট্রেডার্সের নিকট বাকিতে পণ্য বিক্রয় ৫,০০০ টাকা । তা বিক্রয় জাবেদায় মোটেও লিখা হলো না ফলে খতিয়ানের কোথাও লিখা হলো না। কিন্তু রেওয়ামিল মিলে যাবে ।

খ) লিখার ভুল : প্রাথমিক হিসাবের বইতে কোনো লেনদেনের পরিমাণ কম/বেশি লেখা হলে তা খতিয়ানের সংশ্লিষ্ট হিসাবের উভয় দিকেই উক্ত অঙ্কে বেশি বা কম লেখা হবে। এই ভুলের কারণে রেওয়ামিল মিলে যেতে কোনো অসুবিধা হবে না। যেমন:- রতন ব্রাদার্সের নিকট ৫,০০০ টাকার পণ্যদ্রব্য বিক্রয় করা হয়েছিল। যদি বিক্রয় জাবেদায় ৫,০০০ টাকার জায়গায় ৫০,০০০ টাকা লিখা হয় তা হলে রতন ব্রাদার্স হিসাব ও বিক্রয় হিসাব উভয় হিসাবেই ৪৫,০০০ টাকা বেশি লেখা হবে এবং রেওয়ামিল মিলে যাবে।

গ) বেদাখিলার ভুল : প্রাথমিক হিসাবের বই হতে খতিয়ানে স্থানান্তরের সময় একটি হিসাবের পরিবর্তে অন্য একটি হিসাবের সঠিক দিকে টাকার অঙ্কে লেখা হলে যে ভুল হয় তা বেদাখিলার ভুল বলে। এই জাতীয় ভুল রেওয়ামিলে ধরা পড়বে না । যেমন: কালাম ট্রেডার্সের নিকট হতে ২০,০০০ টাকা নগদ পাওয়া গেল। এটা ডেবিট দিকে ঠিকই লেখা হয়েছে কিন্তু ক্রেডিট দিকে কালাম ট্রেডার্সের পরিবর্তে সালাম ট্রেডার্সের হিসাবে ক্রেডিট করা হয়েছে।এতেও রেওয়ামিল মিলে যাবে।

ঘ) পরিপূরক বা স্বয়ংসংশোধক ভুল : হিসাবরক্ষকের অজ্ঞাতসারে একটি ভুল অন্য একটি ভুল দাখিলা দ্বারা উভয় দিকে সমান হয়ে গেলে উহাকে স্বয়ংসংশোধক বা পরিপূরক ভুল বলা হয়। যেমন:- শিহাব ট্রেডার্স হিসাবে ৫,০০০ টাকা ডেবিট হওয়ার কথা ছিল। ভুলে তা ৫০০ টাকা ডেবিট হয়েছে। আবার জামিল ট্রেডার্স হিসাবে ৫,০০০ টাকা ক্রেডিট হওয়ার কথা ছিল। ভুলে ৫০০ টাকা ক্রেডিট করা হয়েছে। ফলে উভয় হিসাবে ৪,৫০০ টাকা কম লেখা হয়েছে। কিন্তু এই ভুলের জন্য রেওয়ামিল মিলে যাবে।

পরিশেষে বলা যায় উল্লিখিত চার ধরনের ভুল থাকা সত্ত্বেও রেওয়ামিল মিলে যাবে কিন্তু রেওয়ামিলে ভুল থেকে যাবে।

হিসাববিজ্ঞান জ্ঞানের অজ্ঞতার কারণে অথবা হিসাববিজ্ঞানের স্বীকৃত রীতি-নীতি লঙ্ঘনের মাধ্যমে যে ভুল সংঘটিত হয়ে থাকে, তাকেই নীতিগত ভুল বলে। নীতিগত ভুল নিম্নোক্তভাবে হতে পারে। যেমন- মূলধন জাতীয় ব্যয়কে মুনাফা জাতীয় এবং মুনাফা জাতীয় ব্যয়কে মূলধন জাতীয় ব্যয় হিসাবে লিপিবদ্ধকরণের মাধ্যমে নীতিগত ভুল হয় এবং এই ভুলের কারণে রেওয়ামিল মিলে যাবে কিন্তু ভুল থেকে যাবে । কারণ যেকোনো প্রকার খরচেরই ডেবিট উদ্বৃত্ত হয়ে থাকে। উদাহরণস্বরূপ বলা যায়

ক) কলকব্জা ক্রয় ৫০,০০০ টাকা

ভুলবশত কলকব্জা ডেবিট না করে ক্রয় হিসাব ডেবিট করা হয়েছে।

খ) কলকব্জা মেরামত খরচ – ৫,০০০ টাকা

ভুলবশত মেরামত খরচ ডেবিট না করে কলকব্জা হিসাবকে ডেবিট করা হয়েছে।

একটি গরমিল বা অশুদ্ধ রেওয়ামিল শুদ্ধ করার কোনো স্বতঃসিদ্ধ নিয়ম নেই। রেওয়ামিলের উভয় পার্শ্ব গরমিল হলে বুঝতে হবে হিসাবরক্ষণে কোনো ভুল আছে। সুতরাং ভুল-ত্রুটি খুজে বের করে রেওয়ামিল সংশোধন করার জন্য নিম্নোক্ত ব্যবস্থা গ্রহণ করা যেতে পারে ।

১। প্রথম রেওয়ামিলের উভয় দিকের যোগফল তথা ডেবিট ও ক্রেডিট পার্শ্বের যোগফল ঠিক আছে কি না পরীক্ষা করে দেখতে হবে।

২। খতিয়ানের প্রতিটি হিসাবের জের রেওয়ামিলের তোলা হয়েছে কি না দেখতে হবে।

৩। হিসাবের ডেবিট ও ক্রেডিট উদ্বৃত্তগুলো যথাক্রমে রেওয়ামিলের ডেবিট ও ক্রেডিট দিকে লেখা হয়েছে কিনা দেখতে হবে।

৪। জাবেদা হতে লেনদেনগুলো খতিয়ানের সংশ্লিষ্ট হিসাবে সঠিকভাবে তোলা হয়েছে কি না পরীক্ষা করে দেখতে হবে।

৫। খতিয়ানের যেকোনো হিসাবের উদ্বৃত্ত রেওয়ামিলে ভুল অঙ্কে ভুল ঘরে তোলা হয়েছে কি না পরীক্ষা করে দেখতে হবে।

৬। রেওয়ামিলের ডেবিট ও ক্রেডিট পার্থক্য রাশিটাকে ২ দুই দ্বারা ভাগ করে অতঃপর নির্ণীত রাশির কোনো উদ্বৃত্ত থাকলে তা সঠিক ঘরে আছে কি না দেখতে হবে। যদি না থাকে, তবে বুঝতে হবে ভুল ঘরে লেখার দরুন পার্থক্যটি দ্বিগুণ হয়েছে।

৭। পূর্ববর্তী বছরের সম্পদ, দায় ও মালিকানা স্বত্ব হিসাবের জেরসমূহ চলতি বছরে খতিয়ানে সঠিকভাবে তোলা হয়েছে কি না তা মিলিয়ে দেখতে হবে। উপর্যুক্ত উপায়ে প্রচেষ্টা চালাবার পরও যদি ভুল ধরা না পড়ে তাহলে অনিশ্চিত হিসাব খুলে সাময়িকভাবে রেওয়ামিল মিলিয়ে সমাপ্ত করতে হবে, তবে পরবর্তীতে ভুল খুঁজে বের করে তা সংশোধন করে অবশ্যই অনিশ্চিত হিসাব বন্ধ করতে হবে।

সাধারণত রেওয়ামিলের দুই পার্শ্ব সমান করার জন্য সাময়িক সময়ের জন্য যে হিসাব খোলা হয়, তাকেই অনিশ্চিত হিসাব বলে। হিসাবের গাণিতিক শুদ্ধতা যাচাইকরণের উদ্দেশ্যেই সাধারণত রেওয়ামিল প্রস্তুত করা হয়। লেনদেনগুলো জাবেদা থেকে খতিয়ানে এবং খতিয়ান থেকে রেওয়ামিলে স্থানান্তর প্রক্রিয়ায় কোন ধরনের ভুল-ত্রুটি থাকলে তা সংশোধন করে প্রতিষ্ঠানের আর্থিক বিবরণী প্রস্তুত করে প্রকৃত চিত্র প্রকাশ করা হয়। কিন্তু রেওয়ামিলের ভুল খুঁজে বের না করতে পারার কারণে আর্থিক বিবরণী প্রস্তুত বিলম্বিত হতে পারে বিধায় সাময়িক সময়ের জন্য অনিশ্চিত হিসাবের মাধ্যমে রেওয়ামিলের দুই পার্শ্বে মিল করা হয়, যাতে করে আর্থিক বিবরণী যথাসময়ে প্রস্তুত করা যায়। রেওয়ামিলের ডেবিট দিকের যোগফল যদি ক্রেডিট দিকের যোগফল অপেক্ষা বেশি হয় তাহলে ক্রেডিট দিকে অনিশ্চিত হিসাব প্রদর্শন করতে হয়। অন্যদিকে রেওয়ামিলের ক্রেডিট দিকের যোগফল যদি ডেবিট দিকের যোগফল অপেক্ষা বেশি হয় তাহলে ডেবিট দিকে অনিশ্চিত হিসাব প্রদর্শন করা হয়। পরবর্তীতে যদি ভুল উদ্ঘাটিত হয়, তবে সংশোধনী জাবেদার মাধ্যমে ভুল সংশোধন করে অনিশ্চিত হিসাব বন্ধ করতে হয়।

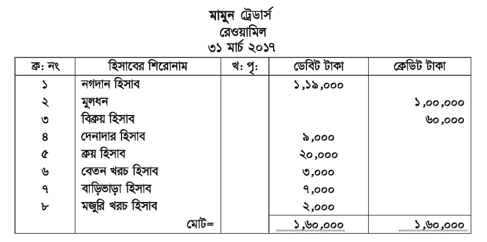

মামুন ট্রেডার্সের হিসাব বই হতে ২০১৭ সালের ৩১ মার্চ তারিখে খতিয়ান উদ্বৃত্তসমূহ ছিল—

নগদান হিসাব ১,১৯,০০০; মূলধন হিসাব ১,০০,০০০; বিক্রয় হিসাব ৬০,০০০; দেনাদার হিসাব ৯,০০০; ক্রয় হিসাব ২০,০০০; বেতন খরচ হিসাব ৩,০০০; বাড়ি ভাড়া হিসাব ৭,০০০; মজুরি খরচ হিসাব ২,০০০ টাকা। ৩১ মার্চ তারিখের রেওয়ামিল প্রস্তুত কর ।

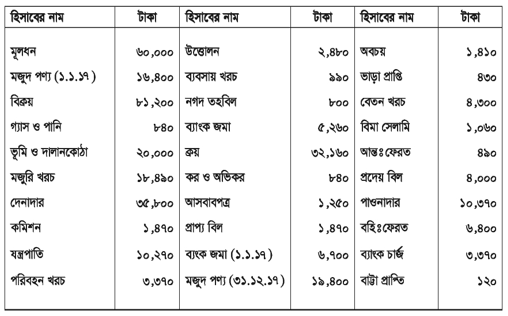

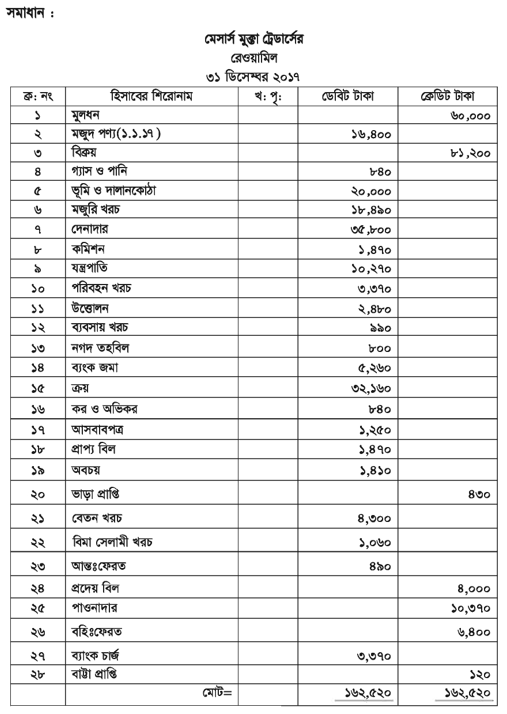

মেসার্স মুক্তা ট্রেডার্সের নিম্নলিখিত খতিয়ান উদ্বৃত্তসমূহ হতে ২০১৭ সালের ৩১শে ডিসেম্বর তারিখের রেওয়ামিল তৈরি করঃ

মাহবুবা ট্রেডার্সের ২০১৭ সালের ৩১শে ডিসেম্বরের অশুদ্ধভাবে প্রস্তুতকৃত রেওয়ামিলটি শুদ্ধভাবে তৈরি কর।

| ক্রমিক নং |

হিসাবের শিরোনাম | খঃ পৃঃ | ডেবিট টাকা | ক্রেডিট টাকা |

| ১ | প্রারম্ভিক মজুদ পণ্য | ৫০,০০০ | ||

| ২ | মূলধন | ১,০০,০০০ | ||

| ৩ | ক্রয় | ৮০,০০০ | ||

| ৪ | বিক্রয় | ১,০০,০০০ | ||

| ৫ | প্রাপ্ত কমিশন | ১০,০০০ | ||

| ৬ | বেতন খরচ | ২০,০০০ | ||

| ৭ | ভাড়া খরচ | ১২,০০০ | ||

| ৮ | ডাক ও তার | ৩,০০০ | ||

| ৯ | যন্ত্রপাতি | ৫,৮০০ | ||

| ১০ | দেনাদার | ৩৫,০০০ | ||

| ১১ | পাওনাদার | ৪০,০০০ | ||

| ১২ | ৬% বন্ধকী ঋণ | ১০,০০০ | ||

| ১৩ | সমাপনী মজুদ পণ্য | ৮০,০০০ | ||

| ১৪ | বিক্রয় ফেরত | ২,০০০ | ||

| ১৫ | অনিশ্চিত হিসাব | ৮৯,৮০০ | ||

| ৩,১৮,৮০০ | ৩,১৮,৮০০ |